Cerco a la evasión fiscal (José Villaverde Castro)

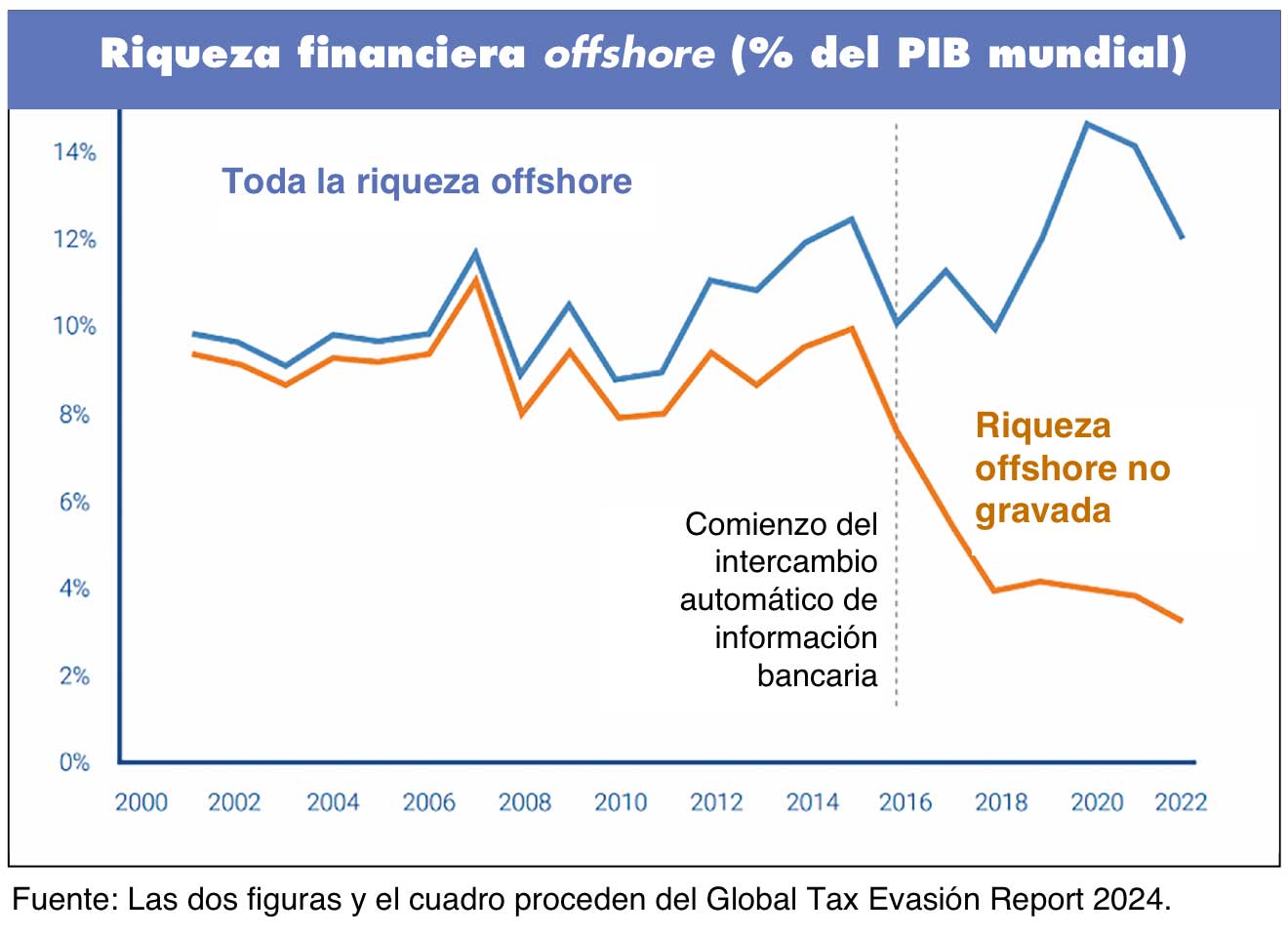

Es precisamente el elevado nivel que ha alcanzado la evasión fiscal en el mundo en los últimos años lo que ha dado lugar a la aparición de algunos movimientos globales, políticos y académicos, tratando de reducirla. Entre las actuaciones desplegadas al respecto, hay dos que, considero, merecen ser destacadas. La primera de ellas es que, desde 2017, pero adoptada por más de 100 países únicamente desde el año pasado, se ha logrado proceder a un intercambio automático de información bancaria que, minimizando el secreto bancario, ha reducido la evasión fiscal offshore (fuera del país) de forma significativa. En concreto, y según un informe realizado por el Observatorio Impositivo de la UE (EU Tax Observatory), aproximadamente el 10% de la riqueza financiera mundial estaba situada en 2013 en paraísos fiscales, sometidos a escasa o nula imposición. En la actualidad, ese porcentaje se mantiene o incluso se ha incrementado, pero, gracias al intercambio automático de la información mencionada, sólo una cuarta parte del mismo escapa al fisco (Figura 1).

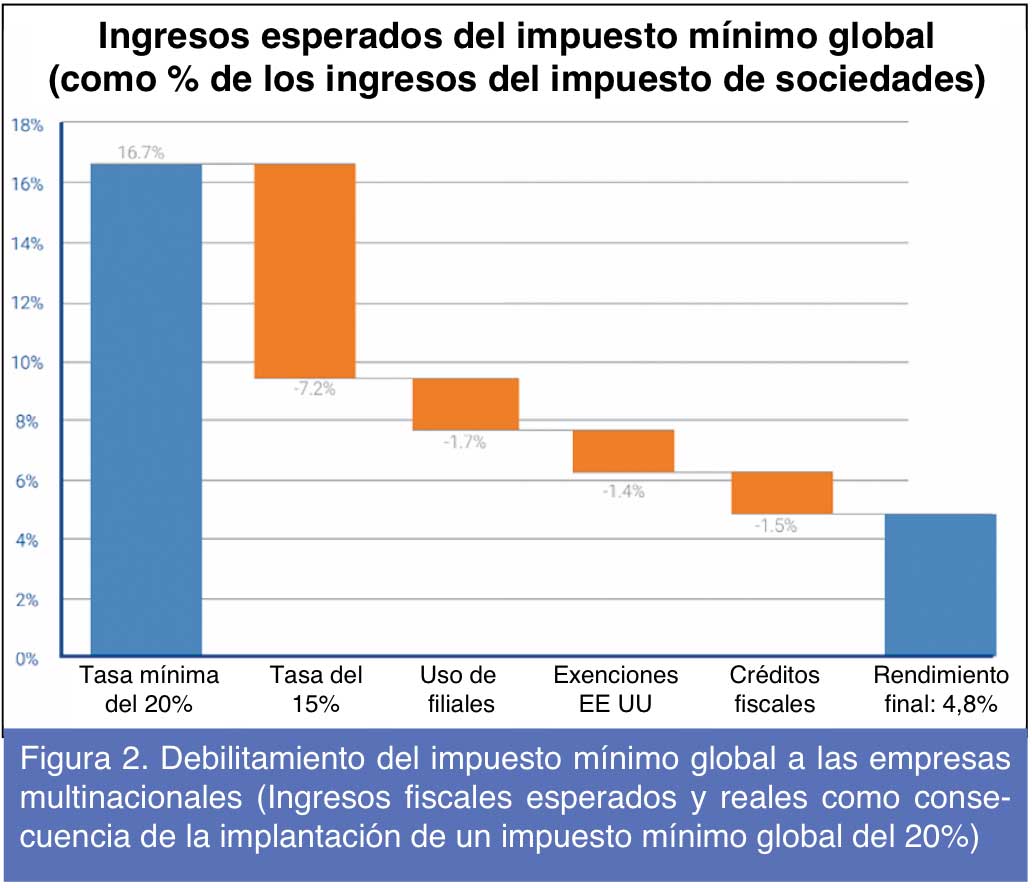

La segunda gran actuación es la aprobación, en 2021, de un impuesto mínimo global del 15% a los beneficios de las grandes corporaciones multinacionales. En este caso, y aun cuando más de 140 países se comprometieron a poner en marcha este impuesto, la realidad es que su efectividad se ha visto muy mermada, debido sobre todo a la gran cantidad de agujeros (loopholes) que tiene la legislación al respecto, así como al uso inveterado por parte de las empresas matrices de empresas subsidiarias operativamente independientes (carveouts). Tal y como está la situación ahora, los expertos consideran que este impuesto aportará menos del 5% de los ingresos impositivos procedentes de los beneficios de las grandes corporaciones, cuando las expectativas situaban esta cifra en el 9% si el tipo impositivo se fijaba en el 15% y en el 16% si el tipo ascendía hasta el 20% (Figura 2). Además, y como subrayan los autores del informe mencionado, “la situación es incluso más preocupante, porque el impuesto mínimo global todavía permite una carrera impositiva a la baja que hace que muchas empresas paguen menos del 15% si sitúan una parte sustancial de su actividad real en países con bajos impuestos”.

Teniendo en cuenta todos estos elementos, el informe pone de manifiesto que, en algunos países, el sistema impositivo, al menos en los tramos altos de renta y riqueza, es regresivo. Sucede así que los muy ricos pagan en impuestos una fracción de su renta y riqueza menor que la que pagan los que se sitúan en los estratos de renta y riqueza inferiores; en concreto, ocurre que con tipos efectivos sobre su riqueza que van desde el 0 hasta el 0,5% los megaricos pagan proporcionalmente menos que la mayoría de los ciudadanos de a pie.

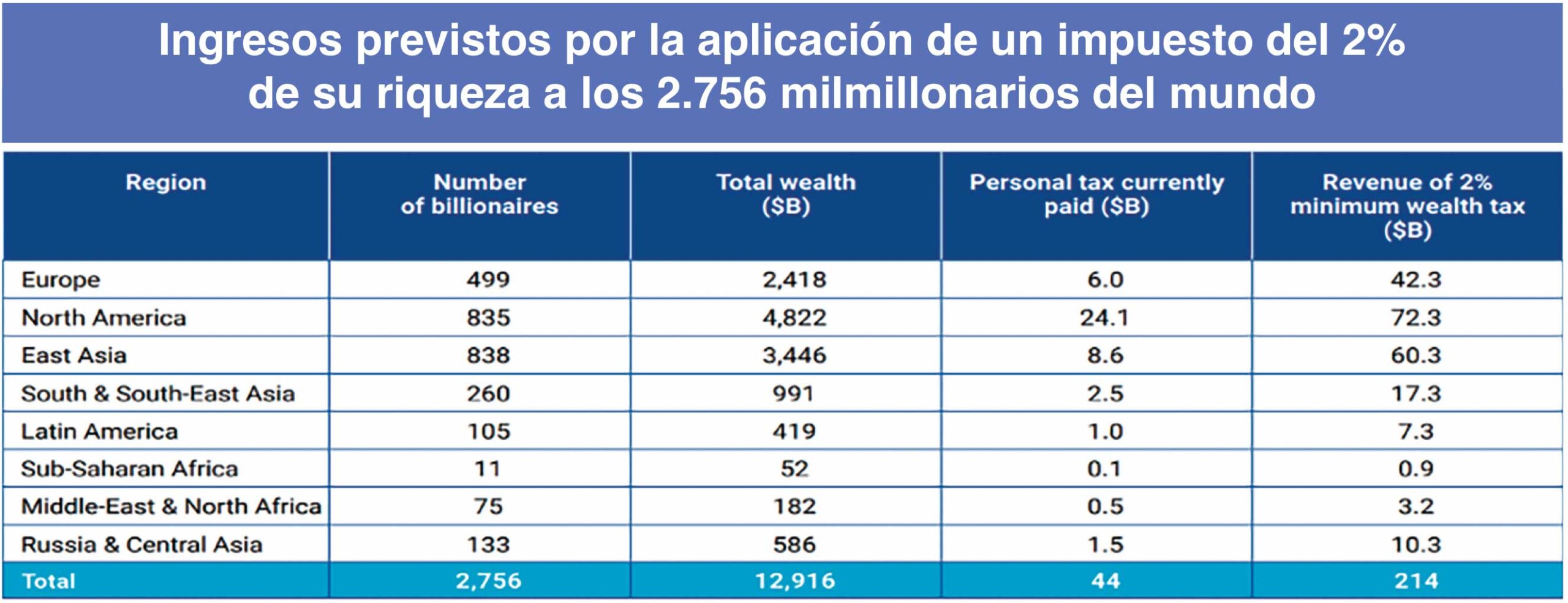

A juzgar por los éxitos y limitaciones de las actuaciones desarrolladas para intentar reducir la evasión fiscal en el mundo, el informe –que subraya que esta no es una ley inmutable de la naturaleza sino el resultado de decisiones políticas– realiza algunas propuestas adicionales que parecen de gran interés. Una de ellas es que lo mismo que se ha hecho con las grandes empresas multinacionales se haga con los milmillonarios o megaricos: establecer un impuesto mínimo global que grave convenientemente su riqueza; la propuesta en cuestión considera que tal impuesto debiera ser del 2% de la citada riqueza, lo que, tal y como se aprecia en el cuadro adjunto, generaría unos ingresos fiscales de 214.000 millones de dólares (frente a los 44.000 millones que pagan en la actualidad).

Amén de estas dos propuestas, el informe apunta otras, como la de arbitrar mecanismos que permitan obligar a pagar impuestos a los muy ricos que han tenido su residencia durante mucho tiempo en un país pero que deciden cambiarla a otro con tipos más bajos. Teniendo en cuenta los beneficios extraídos por el fisco como consecuencia del intercambio automático de información bancaría, el informe propone también caminar hacia la creación de un Registro Global de Activos, que incluya, entre otros, los inmobiliarios (real estate).

El informe plantea también fortalecer las reglas del tipo de la Directiva contra la Elusión Fiscal (Anti-Tax Avoidance Directive) que impidan realizar transacciones que en sí mismas no tengan ninguna sustancia económica y cuyo único propósito sea evitar pagar impuestos; la propuesta es que este tipo de transacciones sea, de entrada, ilegal.

Como dijo un famoso juez norteamericano, Oliver W. Holmes, y nos recuerda el Nobel de Economía, Joseph Stiglitz, en el prólogo al informe examinado “los impuestos son el precio que hay que pagar por tener una sociedad civilizada. Constituyen el aspecto central de nuestras democracias y la forma en que se financia el bien común. Son, asimismo, un mecanismo fundamental a través del cual intentamos regular la desigualdad”.

No sé si todas las medidas propuestas se llevarán a la práctica y tendrán el éxito previsto; lo que sí sé es que, de hacerlo, aunque sea parcialmente, la evasión fiscal será cada vez más difícil y, en consecuencia, el mundo será un poco mejor.

José Villaverde Castro Catedrático de

Fundamentos del Análisis Económico.

Universidad de Cantabria